事件:公司发布2025年半年度报告,25H1公司实现销售收入3,607.60亿元,较24H2环比增加5.16%,yoy+35.58%;实现归母净利润121.13亿元,较24H2环比-16.33%,yoy+38.61%;实现扣非归母净利润116.68亿元,较24H2环比-21.59%,yoy+36.74%。

点评:AI带动业绩强势增长,表现亮眼,利润接近业绩预告上限。25H1公司实现销售收入3,607.60亿元,yoy+35.58%,较24H2环比增加5.16%。其中25Q2单季度营收2,003.45亿元,yoy+35.92%,qoq+24.89%。25Q2公司整体服务器营收增长超50%,云服务商服务器营收同比增长超150%,AI 服务器营收同比增长超60%。GB200 系列产品实现量产爬坡,良率持续改善,出货量逐季攀升。25Q2公司销售毛利率为6.50%,yoy+0.50pct,qoq-0.23pct,毛利率同比持续提升。费用率层面,25Q2销售/管理/研发/财务费用率分别为0.10%/0.70%/1.42%/-0.17%,yoy-0.03pct/+0.07pct/-0.35pct/-0.02pct,qoq-0.12pct/-0.23pct/+0.02pct/-0.53pct,整体费用率略有下降。25Q2公司销售净利率为3.44%,yoy+0.35pct,qoq+0.17pct。25H1公司经营性现金流量净额为14.07亿元,yoy-70.76%,同比大幅降低,主要系服务器业务持续增长,25H1备料需求上升所致。

AI基础设施建设持续高景气,持续看好公司核心零部件模组深度配合客户+全球化的产能布局+上下游垂直整合能力优势:

1)行业层面:2025 年,全球多家大型云服务商对AI 基础设施建设资本开支延续扩张趋势,AI 算力投入持续火热,预计北美四大云服务商2025 年合计资本开支同比实现高速增长,其中AI 云基础设施投入占比将显著提升,带动高端AI 服务器需求激增,据TrendForce数据显示,2025 年AI 服务器需求持续成长,且单位平均售价(ASP)贡献较高,产值将达2,980亿美元,占整体服务器产值占比提升至7 成以上;

2)公司层面:持续看好公司核心零部件模组深度配合客户+全球化的产能布局+上下游垂直整合能力优势:①核心零部件深度配合客户:公司作为大客户的主要生产合作伙伴,提供switchtray(交换机托盘)、Computeboard(算力板及下一代的算力板)等产品的设计及生产;②具备系统级能力:相比于传统八卡HGX服务器,GB200作为一款复杂度更高的产品,其涵盖了算力、电源、散热、冷却系统、数据交换、系统集成、系统测试及检验等多个关键环节,行业进入门坎比之前更高,我们认为整体产品架构变化及系统集成度提升背景下,公司竞争优势有望进一步发挥;③全球化产能布局:工业富联布局亚、欧、北美14个国家和地区,依托多年精益管理、供应链管理、柔性生产等经验,实现国内外生产双循环;④AI服务器业务持续高景气,销量有望逐季度向上:GB200系列产品实现量产爬坡,良率持续改善,出货量逐季攀升;⑤上下游垂直整合,整机价值链有望持续延伸:在设计上,产品进一步强化模块化架构及液冷散热能力,液冷关键零组件数量显著提升,这将有助于扩大公司在GB系列服务器机柜价值链布局。

通讯及移动网络设备保持稳健增长,产品结构持续改善。1)机构件:受惠客户某些特定机种的热销,精密机构件业务上半年出货量同比增长17%。展望下半年,智能型手机市场高阶化趋势将持续,GenAl与折叠装置将为产业带来新增长动能;2)交换机业务方面:根据IDC测算数据,生成式AI数据中心以太网交换机市场将从2023年的约6.4亿美元增长至2028年超过90亿美元,年复合增长率高达70%。公司上半年800G 高速交换机营收较2024全年增长近三倍,受益于AI数据中心建设,高速交换机增长迅速。

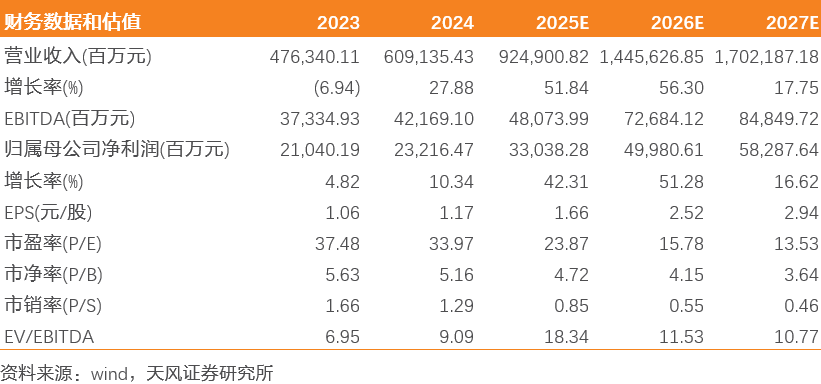

投资建议:维持25年330亿归母净利润预期,考虑26年云厂商资本开支趋势延续+rack比例提升带动公司整体份额提升,将26年归母净利润由392亿上修到500亿,新增27年归母净利润583亿业绩预测,维持“买入”评级。

风险提示:AI基础设施建设不及预期、公司份额不及预期、地缘政治冲突风险、全球化运营风险。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告《工业富联:AI带动业绩强势增长,持续看好算力景气度+公司竞争优势》

对外发布时间 2025年8月14日

本报告分析师:

潘暕 SAC执业证书编号:S1110517070005

包恒星 SAC执业证书编号:S1110524100001

天风电子潘暕团队成员介绍

潘暕 天风证券电子行业首席分析师。复旦大学微电子与固体电子学硕士,复旦大学微电子学本科,国际经济与贸易第二专业,曾就职于安信证券任分析师,对电子行业有全面深刻见解,挖掘了众多高成长企业,与产业深入合作帮助企业发展,善于推荐科技创新大周期的投资机会。2019、2020年新财富最佳分析师分别获得第四名、第二名,2021年新财富入围,2015-2016年新财富第一团队成员,2017年新财富第二团队成员。2015-2016年水晶球第一团队成员,2017、2019年水晶球分别获得第二名、第五名。2015-2016年金牛奖第一团队成员,2017、2020、2021年金牛奖分别获得第二名、第四名、第二名。2018年Wind金牌分析师第一名,2020-2021年Wind金牌分析师第二名。2019-2021年金麒麟最佳分析师分别获得第三名、第四名、第六名。2020年上海证券报最佳分析师第三名,2021年21世纪金牌分析师第五名,Choice 2021年度电子行业最佳分析师第三名。

温玉章 分析师。计算机及工业工程专业背景,12年以上苹果产品(iPod & iPhone)研发和新产品导入工作经验,对电子,计算机,互联网产业链的发展趋势有较深的认知和理解。

骆奕扬 分析师。南京大学物理系本科,香港科技大学集成电路设计硕士。3年电子行业研究经验,覆盖半导体制造、半导体装备材料及部分半导体设计。

程如莹 分析师。北京大学计算机专业硕士,覆盖半导体IC设计、MCU/SOC/IGBT/模拟芯片行业&公司覆盖报告。

许俊峰 分析师。伯明翰大学工商管理学硕士,覆盖安防、LED、汽车连接器及智能座舱等。

李泓依 分析师。美国埃默里大学会计学及金融学学士、会计学硕士,覆盖半导体封装测试及部分材料装备,已撰写包含汽车芯片、第三代半导体、虚拟显示等多篇行业深度报告。

吴雨 助理研究员。利物浦大学金融计算学士,昆士兰大学商务硕士,覆盖部分被动元器件、面板及半导体材料等领域。

冯浩凡 助理研究员。新南威尔士大学信息系统学士,金融学硕士,覆盖部分汽车电子领域。

包恒星 分析师。南京大学材料物理本科、材料物理与化学硕士,覆盖消费电子领域。

高静怡 助理研究员。中央财经大学会计硕士,覆盖半导体领域。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

明道配资-好的配资平台-最大配资平台-配资著名炒股配资门户提示:文章来自网络,不代表本站观点。